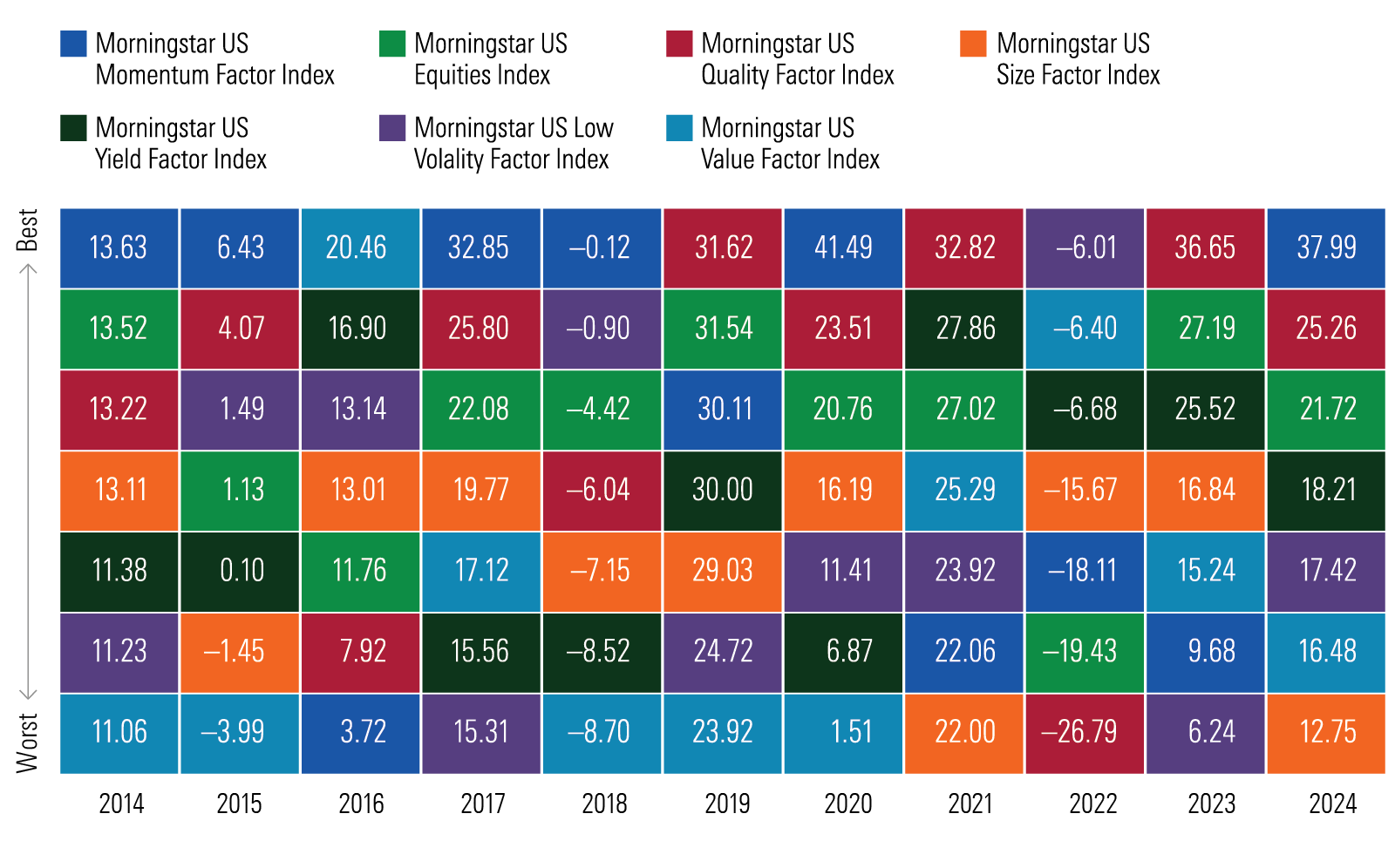

Tegelijkertijd op verschillende onderdelen van de markt inzetten is niet eenvoudig. Dat is één conclusie die je kan trekken op basis van het “periodiek systeem” dat het rendement per kalenderjaar laat zien van de diverse Morningstar Factor Indexen.*

Elk jaar kan een andere groep aandelen als eerste eindigen. Het ene jaar zijn dat aandelen die uitgaan van ‘waarde’, het jaar erop ‘kwaliteitsaandelen’ en het jaar daarna aandelen waarvan de volatiliteit beperkt is. Daarom kiezen veel beleggers ervoor om aandelen in een breed gespreid indexfonds te kopen en het daarbij te laten.

De afgelopen vijftien jaar was dat laatste een bijzonder succesvolle beleggingsstrategie. Neem de Morningstar US Target Market Exposure Index, op aandelengebied een brede graadmeter waarvan onze factorindexen zijn afgeleid. Die haalde de afgelopen vijftien jaar tot aan het slotkwartaal van dit jaar gemiddeld een rendement van veertien procent per jaar - ruim boven het historische gemiddelde en beter dan alle factorindexen, behalve de indexen die zich op momentum en kwaliteit concentreren.

De toekomst kan er natuurlijk anders uitzien. Ons periodiek systeem laat zien dat voortdurend verandert welke factoren het beste scoren. Bijvoorbeeld in 2016 en 2022 presteerden de meeste factoren individueel beter dan de brede markt. Op dat soort momenten gaan beleggers zich afvragen waarom hun aandelenportefeuille niet sterker op waarde, grootte of beperkte volatiliteit gericht is. In het derde kwartaal van dit jaar vond er zelfs een factoromslag plaats en wisselde de leiderspositie. Maar in oktober veranderde de trend opnieuw en namen momentum en kwaliteit weer de leiding.

Moeten beleggers rekening houden met factoren bij het samenstellen of herbalanceren van hun portefeuille? Of is het beter als zij zich uit tactische overwegingen op specifieke factoren richten en andere vermijden?

Wat is factorbeleggen?

Muzikale elementen, voedingsstoffen, atomen: het zijn slechts enkele van de creatieve metaforen die factornerds gebruiken om het concept uit te leggen. De nuchtere definitie luidt: “bronnen van rendement op beleggingen.” Iedereen die bekend is met de Morningstar Style Box of de theorieën van de professoren Fama en French kent, weet dat er verschillende typen aandelen zijn, die zich anders gedragen. Factoren helpen om die verschillen markt beter te begrijpen.

Factoren draaien ook over het verslaan van de markt. Wetenschappelijk onderzoek toont aan dat aandelen die geselecteerd zijn op waarde, momentum, kwaliteit, beperkte omvang en rendement op de lange termijn beter presteren dan de rest. Ook levert de factor ‘beperkte volatiliteit’ doorgaans een betere verhouding tussen risico en rendement op. In deze paper, waarin de indexen worden geïntroduceerd, staan links naar wetenschappelijk onderzoek naar factoren. Zowel de factorindexen als Morningstars Factorprofiel zijn gebaseerd op het Morningstar Risk Model.

De consistentie van factoren moet worden ondersteund door een sterke economische basis, die ofwel verband houdt met risico ofwel met het gedrag van beleggers. Waardebeleggen rust op beide. Aandelen van op de beurs laaggeprijsde bedrijven presteren beter omdat ze een groter risico met zich meebrengen en omdat beleggers van deze aandelen weinig verwachten. Beleggers die zich op de factor kwaliteit concentreren, denken dat de markt winstgevende bedrijven met een sterke balans onderschat.

Factorstrategieën die bepaalde regels volgen, bundelen bronnen van meerwaarde die actieve fondsbeheerders al jarenlang benutten – of ze zich daar nou van bewust zijn of niet. Hun doel is om hiervoor veel minder te betalen dan actieve beleggers. Anders dan een mens blijft een factorstrategie trouw aan de gekozen aanpak, zelfs in periodes dat die minder goede prestaties oplevert dan andere strategieën.

En die perioden zijn er onherroepelijk. Over factorbeleggen worden vaak grapjes gemaakt, die altijd een kern van waarheid bevatten. “Geen beloning zonder pijn” (“No pain, no premium”) verwijst naar de onvermijdelijke moeilijke periodes die gepaard gaan met risico nemen. En “Een slechte backtest bestaat niet” naar factoranomalieën die ontstaan zijn door data net zo lang te manipuleren tot de analist er het patroon in ziet dat hij wilde zien.’

Minder geestig, maar wel belangrijk is de oude beleggerswijsheid dat het verleden geen garantie voor de toekomst biedt. En dat geldt zelfs voor de factoren met de beste reputatie. De marktdynamiek verandert voortdurend. De premie die kleine aandelen bieden, staat bijvoorbeeld steeds vaker ter discussie – zo ook bij Morningstar-analist Zachary Evens.

Daarnaast verschillen beleggers van mening over de vraag hoe lang het duurt voordat de inzet van factoren effect sorteert. Dat doet denken aan een uitspraak, die toegeschreven is aan de voormalige premier van China, Zhou Enlai. Toen hem werd gevraagd naar de impact van de Franse Revolutie, zei hij: “Het is nog te vroeg om dat te zeggen.”

Kunnen kwaliteit en momentum blijven winnen?

Zoals te zien in het periodiek overzicht, heeft de Morningstar US Quality Factor Index vele sterke jaren achter de rug. Bedrijven als Nvidia, Alphabet en Microsoft zijn favoriet onder beleggers, omdat ze zo goed scoren op maatstaven als het behaalde rendement op activa en de ratio schuld versus geïnvesteerd kapitaal.

De dominantie van de factor kwaliteit draait echter niet alleen om techaandelen. Bij het selecteren van bedrijven voor de index worden zij vergeleken met soortgenoten uit andere sectoren. Zo staan Mastercard en Visa ook op de lijst van ‘kwaliteitsaandelen’ met topscores’. Volgens sommigen geldt echter het principe “winner takes all” of “winner takes most”.

Momentum is een factor die zich als een kameleon gedraagt. Omdat de factor kwaliteit goed presteert, heeft de Morningstar US Momentum Factor Index vaak op die golf meegelift. Het klinkt absurd, maar momentumbeleggers richten zich op aandelen die recent een goed rendement hebben behaald, met als aanname dat dit zo zal blijven.

Achter deze strategie schuilt logica. Beleggers jagen op prestaties, en de markt kan traag reageren op nieuws. Zelfs overtuigde waardebeleggers erkennen de kracht van “Big Mo” (niet te verwarren met Morningstar’s AI-chatbot met dezelfde naam).

Maar momentumbeleggen heeft ook grote zwakke punten. In de eerste plaats kan deze strategie moeilijk uitvoerbaar zijn. Op papier ziet het er aantrekkelijk uit, maar de praktijk kan tegenvallen door zaken als de kosten van transacties en belastingen.

Ten tweede werkt momentum tot het moment dat het níet meer werkt. Bij markten die duidelijk één richting opgaan, werkt het. Maar als de markt een draai maakt, kan het zware klappen krijgen. Kijk naar de jaren 2022 en 2023 in het periodiek overzicht. In 2022 kelderde de markt door de relatief hoge inflatie en renteverhogingen.

De koers van kwaliteitsaandelen stortte toen in elkaar, terwijl die van waarde- en lagevolatiliteits-aandelen het juist relatief goed deden. Toen er in december 2022 een herweging plaatsvond van de momentum-index, bestond die grotendeels uit deze twee typen aandelen.

Maar in 2023, het jaar van de “Magnificent Seven,” herstelden kwaliteitsaandelen zich en bleven momentum-aandelen daardoor achter. Dit jaar staan kwaliteitsaandelen echter weer bovenaan. Het najagen van de winnaars van vorig jaar heeft ditmaal goed uitgepakt.

Moeten beleggers vasthouden aan slecht presterende factoren?

Lage volatiliteit staat als factor bekend om zijn veerkracht onder omstandigheden waarin beleggers elk risico vermijden – zogeheten “risk-off”-situaties. Niet verrassend dus dat deze factor goed presteerde in jaren dat de markt het beroerd deed, zoals in 2018 en 2022.

Aandelen die historisch een lage volatiliteit hebben, bieden meestal een beter risicorendement dan volatiele aandelen. Deze afwijking wordt vaak toegeschreven aan de neiging van beleggers om massaal in volatiele aandelen te stappen.

Tijdens de verkoopgolf in het derde kwartaal waren bedrijven uit de Morningstar US Low Volatility Factor Index, zoals Berkshire Hathaway, Procter & Gamble, Coca-Cola en Johnson & Johnson, veilige havens. Op momenten dat de aandelenmarkten dalen, bewijzen defensieve laag-volatiele aandelen hun waarde.

De factor Omvang, die neigt naar kleinere bedrijven, is de laatste jaren uit de gratie geraakt. Uit wetenschappelijk onderzoek blijkt dat kleinere aandelen historisch beter presteren ter compensatie voor het extra risico dat aan ze kleeft. Maar de afgelopen tien jaar geen premie opgeleverd voor kleinere Amerikaanse aandelen (in sommige andere markten was dit overigens wél het geval). Dat heeft discussie opgeleverd over de doeltreffendheid van deze factor.

Alleen in 2016 en 2022 presteerde de Morningstar US Size Factor Index beter dan de markt. In 2016 kwam dat door de rally die sommige aandelen na de uitslag van de Amerikaanse verkiezingen maakten – te weten aandelen die gevoelig zijn voor de staat van de economie of die op de Amerikaanse markt gericht zijn.

In het derde kwartaal van 2024 kwam “Omvang ” weer terug in de gratie, doordat beleggers verder wilden kijken dan Big Tech-bedrijven. Beleggers vonden kleinere aandelen ook goedkoop en zagen ze als potentiële winnaars als de rente, zoals zij verwachtten, verlaagd zou worden.

Waarde en Rendement hebben het moeilijk gehad in een markt die gedomineerd werd door techaandelen, met als meest recente thema kunstmatige intelligentie (AI). Het idee dat een lage waardering (beurskoers) een rendement weerspiegelt dat hoger uitvalt dan verwacht, als compensatie voor het genomen risico of onterecht pessimisme, heeft de afgelopen tien jaar nauwelijks resultaat opgeleverd.

Hetzelfde geldt voor de aandelen van bedrijven die genereus geld teruggeven aan aandeelhouders en vaak een bias versus waarde-aandelen hebben. De Morningstar US Value Factor Index en de Morningstar US Yield Factor Index presteerden goed in 2016 en dat was deels vanwege dezelfde redenen.

Ze hielden zich ook relatief goed staande in 2022. Dat kwam deels door de energiesector, die profiteerde van de stijgende olieprijs na de Russische invasie in Oekraïne. In het derde kwartaal van dit jaar deden ze het eveneens goed toen er een omslag plaatsvond in welke factor het beste presteerde. Maar daarna verzwakten ze weer.

Cyclisch gedrag hoort bij factorbeleggen en moet je niet zien als een defect van die strategie. Het is belangrijk om te onthouden dat tijdens het “verloren decennium” voor Amerikaanse aandelen in de periode 2000-2009, de factoren Waarde, Omvang en Rendement goed presteerden, terwijl de bredere markt nauwelijks vooruitging. Er zijn zoveel omstandigheden die kunnen stimuleren dat een bepaalde factor floreert: denk aan de waardering van een aandeel, de hoogte van de rente en ontwikkelingen binnen een economische sector.

Is factorbeleggen de moeite waard?

Wat moet een belegger doen? Hij kan natuurlijk vasthouden aan de factor waarvoor hij gekozen heeft, ongeacht de marktomstandigheden. Maar hij kan ook zijn portefeuille diversifiëren op basis van het element factor. Die strategie volgt de Morningstar US Multifactor Index. Voor sommige beleggers is de beste keuze om factorbeleggen te vermijden en gewoon te investeren in de brede markt.

Het is moeilijk voorstelbaar dat het rendement op Amerikaanse aandelen de komende jaren even hoog zal zijn als in het verleden. Maar net zoals steeds kan verschillen welke factor het beste rendeert, valt ook het gedrag van beleggers uiterst lastig te voorspellen.

*Morningstar Factor Indexen werden gelanceerd in januari 2023 met rendementen die teruggaan tot 2008 op basis van een methodologie die is afgeleid van het Morningstar Risk Model.

De auteur of auteurs hebben een positie in effecten die in dit artikel genoemd worden. Ontdek meer over Morningstar's redactionele beleid..